Neste artigo você vai ver:

Opções podem ser usadas para replicar uma infinidade de payoffs de estratégias usando uma combinação de calls, puts e ações.

Para entender como funcionam essas estratégias conhecidas como “estratégias sintéticas”, é preciso entender um conceito-chave: a paridade put-call.

A Paridade Put-Call demonstra que o valor de uma put depende do valor da call quando as duas possuem o mesmo strike e a mesma data de vencimento.

Da mesma forma, o preço da call depende do preço da put correspondente. Quando essa paridade é perdida, surge a oportunidade de arbitragem entre as opções.

A fórmula da paridade put-call é a seguinte:

P = C – S + PV(K)

Onde:

P = Preço da Put

C = Preço da Call

S = Preço Spot do Ativo

PV(K) = Presente Valor do Strike das Opções

O PV(K) pode ser obtido através da fórmula Ke^(-rT), onde K é o strike da opção, e é o algarismo neperiano, r é a taxa de juros livre de risco e T é o tempo até o vencimento expresso em anos.

Agora vamos a um exemplo prático.

Exemplo 1: Sabendo que a Call PETRC401 com strike R$ 39,01 está sendo negociada por R$ 1,34 faltando 37 dias para o seu vencimento, quanto deve custar a put de mesmo strike e mesmo vencimento com a ação de Petrobrás sendo negociada por 37,88?

Aplicando os valores na fórmula P = C – S + PV(K) temos:

P = 1,34 – 37,88 + 38,34

P = 1,80

Se calcularmos o preço da put por black-scholes obtemos o preço teórico da put de R$ 1,81. O que é plenamente aceitável devido aos arredondamentos.

Com algumas manipulações também podemos obter o valor call a partir da paridade:

C = P + S – PV(k)

Pra que serve a paridade put-call?

Além da possibilidade de arbitragem quando o preço das calls e puts estão desalinhados, a paridade put-call nos permite obter payoffs de estratégias sintéticas.

Uma estratégia sintética é aquela que tem um payoff igual a estratégia original, mas montada com outros ativos. Vamos a alguns exemplos

Compra de Put Sintética

Se retirarmos o ajuste do strike na fórmula da paridade put-call temos o seguinte:

P = C -S

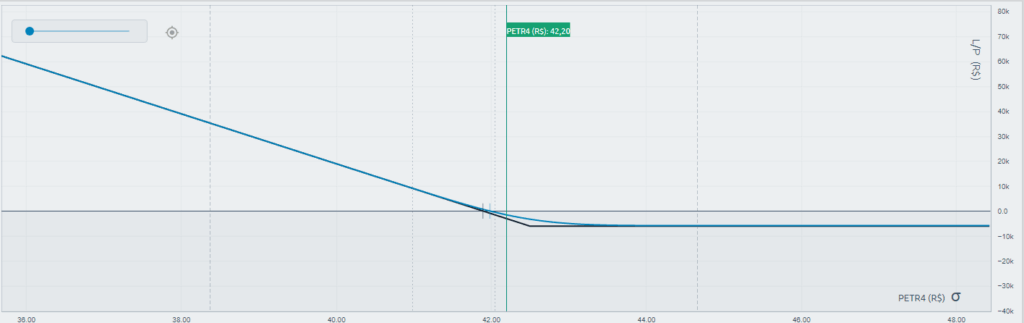

Isso significa que a compra de uma call e a venda da ação nos gera um payoff equivalente da compra de put. Veja o gráfico abaixo:

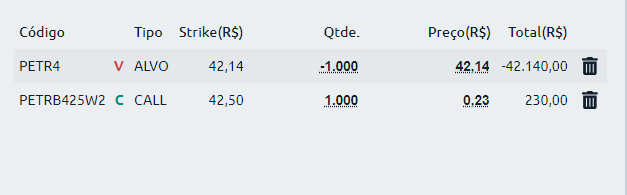

Essa é uma simulação de compra de PETRBW425W2 e venda de PETR4.

Compra de Call Sintética

Fazendo uma pequena manipulação na fórmula também podemos obter uma compra sintética de call com:

C = S + P

Ou seja, para obtermos o payoff de uma compra de call basta comprarmos a ação e comprarmos uma call como no exemplo abaixo.

Compra sintética da ação

Também podemos simular a compra da ação com:

S = C – P

Ou seja, compra de call e venda de put.

Venda Sintética de Put

Assim como podemos criar posições sintéticas compradas, também podemos criar posições vendidas.

Se quisermos uma venda sintética de put basta manipular a forma da seguinte maneira.

– P = -C + S

Ou seja, para obtermos o payoff de uma venda de put precisamos comprar a ação e vendermos uma call.

Venda sintética de call

Na venda de cal sintética podemos agir da mesma forma.

-C = -P – S

Vedemos uma put e vendemos a ação.

Venda Sintética da ação

Também podemos simular a venda da ação com a venda sintéitca a partir da compra de uma put e da venda de uma call.

-S = P – C

Conclusão

Como podemos ver, a paridade put-call nos oferece mecanismos para a formação de diversas estratégias e também nos permite precificar as opções de tal forma que não há espaço para arbitragem entre os ativos, evitando assim pagar preços acima do que seria necessário ou vender opções abaixo do seu preço justo.

Gostou do artigo? Aqui no site temos outros que podem ser úteis no seu aprendizado no mercado de opções.