Neste artigo você vai ver:

Neste artigo você vai encontrar um panorama geral do mercado de opções. Os principais termos, participantes e como começara investir nesse mercado fascinante.

Ao logo do artigo você encontrará links com artigos mais aprofundados nos temas abordados. Vamos juntos nessa?

O que são opções

A primeira coisa que precisamos compreender sobre opções é que elas são um tipo de derivativo. Ou seja, dependem de um outro ativo para existir. Este artigo chamamos de ativo-subjacente ou ativo-objeto.

Ao contrário do mercado de ações, onde você pode comprar e permanecer por tempo indeterminado, no mercado de opções a dinâmica é um pouco diferente.

Por que investir no mercado de opções?

Há basicamente dois motivos para se investir no mercado de opções: hedge e especulação.

Hedge com opções

Hedge é um tipo de operação que busca proteger o investidor de variações do mercado.

Usar o mercado de opções como instrumento de hedge para proteger os seus investimentos em renda variável não é muito diferente de contratar um seguro para o carro ou para a casa. Não é à toda que o preço da opção também é chamado de “prêmio”.

Um exemplo didático de hedge com opções. Imagine que você possui uma carteira de ações que se comporta de forma similar ao Índice Bovespa. Como os dados da economia não são animadores e você teme que o preço das ações caiam, você pode comprar opções de venda de BOVA11, o ETF composto por ações do Índice Bovespa, para se proteger de uma eventual queda no preço das ações.

Se você não sabe o que é uma opção de venda, não se preocupe, este artigo é para isso!

Especulação com opções

Por outro lado, a especulação visa o ganho, na maioria das vezes, rápido com a variação do preço dos ativos.

Resgatando o nosso exemplo de hedge, se o investidor acredita na queda das ações ele compra opções de venda com o propósito de lucrar com a valorização do prêmio das opções, independente de ter ações ou não.

Mas por que não operar as ações de forma especulativa diretamente? Vamos ver agora que as opções oferecem algumas vantagens!

Principais vantagens do mercado de opções

Assim como qualquer outro ativo, o mercado de opções tem vantagens e desvantagens. Dentre às vantagens, há 5 que eu gostaria de destacar.

Risco controlado – ao entrar numa operação é possível saber exatamente quanto se pode ganhar e quanto se pode perder. Independentemente do que aconteça, o seu prejuízo JAMAIS será superior ao estipulado na montagem da operação

Alto poder de alavancagem – No mercado financeiro, o que define a sua capacidade de ganhos é o volume que você opera. Como as opções geralmente custam centavos, é possível operar uma grande quantidade sem precisar de muito dinheiro. Aqui o termo alavancagem é utilizado de forma genérica, pois nem sempre será necessário recorrer a um capital que você não possui, como acontece nos minicontratos futuros e operações alavancadas com ações.

Menos estresse – Por possibilitar a montagem de estruturas com perdas e ganhos bem definidos, sem a necessidade de acompanhar o mercado em tempo real, as opções causam bem menos estresse e cansaço do que operações de day trade sem que com isso perca a sua capacidade de ganhos expressivos.

Possibilidade de ganhos independentemente de como o mercado esteja – Geralmente ganhamos dinheiros quando o ativo que operamos sobe ou desce. Mercados “lateralizados” são o terror dos traders de ações e futuros. Com as opções é possível ganhar mesmo com o mercado lateralizado, pois há estruturas específicas para isso.

Para quando o mercado estiver em alta: compra de call, trava de alta

Para quando o mercado estiver em queda: compra de put, trava de baixa

Para quando o mercado estiver volátil: Straddle e strangle

Para quando o mercado estiver lateral: borboleta e condor

Possibilidade de começar com pouco capital – Opções geralmente custam centavos e é possível montar operações com apenas 10 reais. Há algumas operações que não é sequer necessário ter dinheiro em conta. É ideal para quem está iniciando com pouco capital.

Agora vamos começar a entender exatamente como funciona a dinâmica do mercado de opções.

Call e Put

Existem dois tipos básicos de opções.

As opções de compra, também chamadas de call, e as opções de vendas, chamadas de put.

A opção de compra dá ao comprador o direito de comprar um determinado ativo numa data futura por um preço pré-estabelecido.

A opção de venda dá ao comprador o direito de vender determinado ativo numa data futura por um preço pré-estabelecido.

Titular e Lançador de uma opção

Assim como em qualquer negociação, no mercado de opções há dois negociantes, um comprador e um vendedor.

O comprador recebe o nome de titular, pois foi ele quem adquiriu o direito de compra o ativo com a opção.

O vendedor (lançador) recebe o nome de lançador, pois foi ele quem lançou a opção no mercado.

Lançador e comprador assumem direitos e obrigações correspondentes às suas posições.

Aqui surge mais uma diferença em relação ao mercado de ações. Cada empresa possui um número determinado de ações. Com exceção do IPO, só há novas ações quando a empresa faz uma nova oferta, o chamado follow on.

No mercado de opções, novas opções surgem e desaparecem todos os dias, basta que haja interesse em abrir uma posição vendida naquele strike ou fechar determinada posição.

Ativo-subjacente

Como já falamos, toda opção tem um ativo-subjacente.

Os ativos-subjacentes mais comuns são as ações, mas pode ser absolutamente qualquer coisa. Desde futuros de taxa de juros, câmbio ou um carro.

Prêmio de uma opção

Assim como qualquer outro ativo, as opções possuem um preço de negociação, esse preço é o que chamamos de prêmio.

O prêmio varia de acordo com a mudança de alguns fatores.

Fatores que afetam o preço de uma opção

Confira os fatores que afetam o preço de uma opção.

- Preço do ativo-objeto: se temos opções sobre ações, sempre que o preço da ação variar, o preço da opção também variará. Nem sempre essa variação é proporcional, veremos em mais detalhes como funciona quando estivermos falando das gregas do modelo de Black- & Scholes.

- Strike. O preço pelo qual o ativo objeto será negociado em caso de exercício.

- Vencimento. Toda opção em uma data limite para ser exercida. Com o passar do tempo, mesmo que todos os outros elementos permaneçam estáveis, o preço da opção varia.

- Volatilidade do ativo objeto. Quanto mais volátil é o ativo, mas cara tende a ser a opção.

- Taxa de juros. Como tudo em finanças que envolve tempo, a taxa de juros é um dos fatores da formação do prêmio de uma opção.

- Dividendos. O pagamento de dividendos influencia no preço da opção se não houver ajuste no strike.

Como funciona a precificação das opções

O preço de uma opção é composto por dois elementos básicos. O valor intrínseco e o valor do tempo.

O valor intrínseco é fácil de compreender e extremamente fácil de mensurar.

Imagine que as ações de Petrobras (PETR4) estão sendo negociadas a R$ 35,00. O investidor deseja comprar uma opção de compra (call) com strike (preço de exercício) de R$ 34,00. Ou seja, ele deseja comprar uma opção que dá o direito de compra as ações de Petrobras por R$ 34,00, R$1 a menos do que as ações estão sendo negociadas a mercado.

Entretanto, essa opção está sendo negociada a R$ 1,35.

Se a diferença entre o strike e o preço a mercado é de R$ 1,00, por que essa opção custa R$0,35 a mais?

Esse é o valor do tempo. Se o vencimento fosse no dia da compra, também conhecido como D+0, a opção custaria exatamente R$1,00, mas tudo em finanças é avaliado em relação ao tempo.

Por isso o preço de uma opção é composto pelos dois elementos.

Como vimos, o valor intrínseco é extremamente fácil de mensurar. Mas e o valor do tempo?

Esse sempre foi um grande desafio, até a década de 1970 com o surgimento do modelo de Black & Scholes.

Modelo de Black & Scholes

O modelo de Black & Scholes é um modelo analítico de precificação de opções.

Ao contrário do modelo binomial, que exige uma série de dados para serem computados, o modelo analítico permite que com uma fórmula você encontre o preço estimado (muitos chamam de “justo”) de uma opção.

Para que o modelo de Black & Scholes se tornar útil é preciso fazer algumas concessões que não totalmente no mundo real, como presumir que a taxa de juros e a volatilidade se manterão constantes e não haverá pagamento de dividendos durante o período de existência da opção.

Abaixo a fórmula de Black & Scholes:

Sendo:

c: Preço da opção de compra

p: Preço da opção de venda

S_0: Preço à vista da ação

N(d): Probabilidade de um sorteio aleatório de uma distribuição normal padrão ser inferior a d. No Excel é a função DIST.NORM()

K: Preço de exercício

e: Base da função log normal, aproximadamente 2,71828. No Excel por ser usado com a função EXP(x)

r: Taxa de juros isenta de risco, no Brasil utilizamos a taxa a SELIC meta.

T: Tempo até o vencimento da opção, em anos.

ln: Função logarítmica natural. No Excel pode-se calcular com a função ln(x).

σ: Desvio padrão da taxa de retorno composta continuamente anualizada da ação.

Com a forma de Black & Scholes e os inputs conseguimos estimar o preço de uma opção analiticamente. Se você não entendeu nada da equação, não se preocupe, a maioria das plataformas disponíveis no mercado atualmente realizam esses cálculos de forma automática.

Você também pode baixar a minha planilha para calcular no Excel.

Gregas das opções

Uma derivada direta da solução de Black & Scholes são as gregas das opções.

Para um entendimento simples e direto, podemos dizer que as gregas representam o comportamento do prêmio de uma opção de acordo com a mudança de cada um dos fatores que afetam o seu preço.

Mudança no preço da ação – Delta, Gamma

Passagem do tempo – Theta

Volatilidade – Vega

Taxa de juros – Rho

Vamos analisar com um pouco mais de detalhes cada umas das principais “gregas” das opções.

Delta

Delta mede a sensibilidade do preço de uma opção em relação à mudança do preço da ação.

Um delta positivo indica que o preço da opção irá subir se o preço da ação subir.

Um delta negativo indica que o preço da opção irá cair se o preço da ação subir.

Calls possuem delta positivo e puts possuem o delta negativo.

Uma forma intuitiva de interpretar o delta é vê-lo como a probabilidade de a opção ir a exercício.

Uma opção No Dinheiro terá 50% de chance de ficar Dentro do Dinheiro no vencimento.

Gamma

O gamma de uma opção mede a sensibilidade do delta em relação a variação do preço da ação, ou seja, é a aceleração do preço da opção.

Gamma é positivo para posições compradas em calls e puts e têm o mesmo valor equivalente No Dinheiro.

Um gamma baixo indica que a ação precisará de grandes movimentos para que o preço da opção seja afeto significativamente, enquanto um gamma alto indica que um pequeno movimento no preço da ação causará grandes mudanças no preço da opção.

Theta

O Theta mede a sensibilidade do preço da opção em relação a mudança do tempo até o vencimento.

Para posições compradas em opções o theta é negativo, isso significa que posições compradas irão perder valor com o passar do tempo.

Quanto mais próximo ao vencimento, mais o theta é corrosivo para o preço das opções.

Vega

Vega é uma das gregas mais importantes e negligenciadas por traders iniciantes, isso porque a sua compreensão nem sempre é simples e intuitiva.

De maneira simplificada, vega mede a mudança no preço da opção a partir da mudança na volatilidade.

Pequenas aumentos na volatilidade podem causar grandes aumentos no prêmio da opção.

Rho

Rho mede a variação no preço da opção a partir da variação da taxa básica de juros.

Emborra a taxa de juros seja um fator importante para quaisquer investimentos, quando pensamos em operações com opções no Brasil ela não se torna tão relevante pois o horizonte de tempo é curto e a taxa de juros é reavaliada a cada 3 mês na reunião do Copom.

Tickers (códigos das opções)

Assim como qualquer ativo na bolsa de valores, as opções são identificadas por tickers.

Ao contrário de ações, os tickers das opções variam de acordo com o mês de vencimento e com o preço de exercício.

Cada ticker é composto por 5 letras e 2 ou 3 números.

As 4 primeiras letras indicam a ação a qual aquela opção pertence e a quinta o mês de vencimento. Os números representam o valor aproximado do strike.

Veja um exemplo abaixo.

PETRK349 – Uma opção de compra de PETR4 com vencimento para novembro no strike R$ 33,95.

Nem sempre o número é igual ao strike, uma vez que o strike da opção é reajustado sempre que há distribuição de dividendos.

Abaixo confira a relação completa de letras correspondentes ao vencimento de cada mês para call e put.

| Mês | Call | Put |

| Janeiro | A | M |

| Fevereiro | B | N |

| Março | C | O |

| Abril | D | P |

| Maio | E | Q |

| Junho | F | R |

| Julho | G | S |

| Agosto | H | T |

| Setembro | I | U |

| Outubro | J | V |

| Novembro | K | W |

| Dezembro | L | X |

4 estratégias com opções

Há no mercado de opções 4 estratégias básicas, com as quais conseguimos montar centenas de outras estratégias mais elaboradas.

Vamos conferir agora cada uma dessas 4 estratégias com opções.

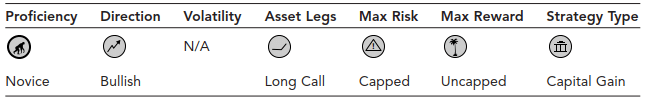

Compra de call

Compra de call é a mais básica de todas as estratégias com opções. Para muitas pessoas é a primeira operação realizada com opções de ações.

Calls são bem simples de entender. Você compra uma call quando espera que a ação suba a um nível superior ao strike até o dia do vencimento.

Dentre as principais vantagens dessa operação estão:

– O risco de perda é limitado ao valor investido no prêmio.

– Possui maior alavancagem do que comprar a ação.

– Potencial de ganho ilimitado.

Mas o que pode ser uma vantagem também se torna uma desvantagem quando você avalia que é possível perder 100% do capital investido se o preço da ação se mover contra você.

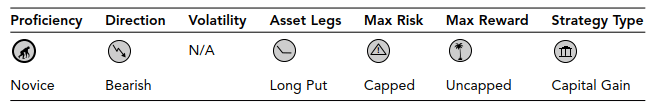

Compra de Put

A compra de put é uma operação oposta à compra de call, ela tem o viés baixista, isso quer dizer que o investidor acredita na desvalorização da ação.

Dentre as principais vantagens dessa operação está a alta alavancagem que ela proporciona em relação à venda descoberta da ação e o risco limitado ao valor pago pelo prêmio da opção.

Aqui temos um efeito corrosivo no prêmio com o passar do tempo.

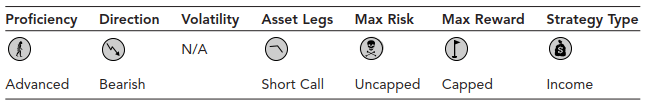

Venda de Call

Embora seja fácil de ser executada, a venda descoberta de call é uma operação bastante arriscada, uma vez que possui potencial de risco ilimitado enquanto a ação continua subindo.

Ao vender uma call o investidor está apostando na queda da ação, o que consequentemente leva o preço da opção a zero, fazendo com que o investidor lucro 100% do prêmio recebido.

Mas nem tudo é tenebroso na venda de call. Ao contrário da compra de call, onde o tempo é um fator negativo para o investidor, na venda de call o tempo corrói o prêmio da opção, o que torna a operação favorável a cada dia que passa.

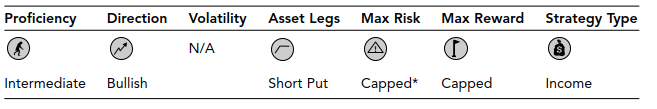

Venda de Put

A venda de put é uma estratégia bem simples, não é tão arriscada quanto a venda de call e exige muito menos margem. Essa é uma estratégia com opções altista, ou seja, o investidor acredita que a ação irá subir.

Quando você vende uma put, você está vendendo o direito de alguém vender o ativo-objeto para você, ou seja, você está assumindo a obrigação de comprar.

O risco máximo ao vender uma put é o preço do strike – o prêmio recebido. É um risco limitado até o preço da ação chegar a zero.

Assim como na venda de call, o tempo é seu amigo.

Estruturas no Mercado de Opções

Essas 4 operações básicas que acabamos de ver, quando negociadas sem a intenção de comprar ou vender o ativo-objeto, são chamadas de “operações a seco”.

Há também outras operações no mercado de opções que são operações combinadas conhecidas como estruturas. Vamos conhecer algumas delas.

Spreads

Muito similar a uma posição comprada ou vendida com opções, os spreads, ou travas, possuem a vantagem de minumizar a sua exposição ao risco ao mesmo tempo que possubilitam grande potencial de lucro.

Uma trava é formada pela compra e venda simultânea de duas opções mesmo ativo. As travas podem ser:

Trava de Alta com Call – Compra de uma call de strike menor e venda de uma call de strike maior com a mesma data de vencimento.

Trava de Alta com Put – Compra de uma put de strike menor e venda de uma put de strike maior com o mesmo vencimento.

Trava de Baixa com Call – Compra de uma call de strike maior e venda de uma call de strike maior com o mesmo vencimento.

Trava de Baixa com Put – Compra de uma put de strike maior e venda de uma put de strike menor com o mesmo vencimento.

Trava Calendário – Compra de uma opção com o vencimento longo e venda de uma opção com o vencimento curto.

Straddle e Strangle

Straddle e Strangle são operações de volatilidade. Essas operações devem ser realizadas quando não se tem uma direção do mercado muito bem definida, mas acredita-se que o preço irá variar significativamente.

Straddle – Compra uma call ATM e compra uma put ATM para o mesmo vencimento.

Strangle – Compra uma call OTM e compra uma put OTM para o mesmo vencimento.

A principal diferença entre as duas estratégias está no custo de montagem e na distância que o preço deve percorrer para se tornar lucrativa.

Butterfly e Condor

Nem sempre a ação vai se mover para algum lugar, há momentos em que o mercado fica “consolidado”, são nesses momentos que operações de lateralidade se mostram poderosas. As duas principais são Butterfly e Condor

Ambas podem ser montadas com calls ou com puts, mas nunca com as duas misturadas.

Butterfly (call) – Compra 1 call de strike menor (ITM); vende 2 calls de strike médio (ATM); compra 1 call de strike maior (OTM).

Butterfly (put) – Compra 1 put de strike menor (OTM); vende 2 puts de strike médio (ATM); compra 1 put de strike maior (ITM)

Condor (call) – Vende 1 call de strike menor (ITM); vende 1 call de strike médio menor (ITM); Compra uma call de strike médio maior (OTM); compra 1 call de strike maior (OTM).

Condor (put) – Compra 1 put de strike menor (OTM); vende 1 put de strike médio menor (OTM); vende 1 put de strike médio maior (ITM); compra 1 put de strike maior (ITM).

Também é possível montar condors e butterflies com combinações de travas de alta e de baixas, essas operações recebem os prefixos de “iron”: Iron Condor, Iron Butterfly. Mas no momento fogem do escopo da nossa introdução.

Conclusão

Este artigo se propôs a oferecer uma visão geral e introdutória sobre o mercado de opções. Aqui no blog você encontra outros artigos se aprofundando em cada um dos temas discutidos.

É claro que algumas lacunas ficam pelo caminho, mas iremos melhorando sempre que possível.

Caso você queira se aprofundar de fato no mercado de opções, temos uma lista de recomendações de livros sobre o mercado de opções.

Quer aprender mais sobre opções? Assine a nossa newsletter gratuita e receba atualizações por e-mail!