Neste artigo você vai ver:

Dentre as estratégias possíveis no mercado de opções há dois grupos bastante distintos: o grupo das estratégias de créditos e o grupo das estratégias de débito.

A Venda Coberta de Call, também conhecida como “lançamento coberto de call”, é a mais simples das estratégias de crédito com opções. Além disso, é uma estratégia com alto índice de sucesso e pode ser realizado por iniciantes e por traders experientes.

Apesar dos benefícios, a Covered Call tem uma particularidade: é melhor para investidores que querem rentabilizar suas ações do que traders especulativos em opções. Não à toa, essa estratégia é conhecida como “dividendo sintético”.

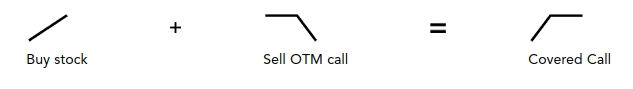

Como Funciona a Estratégia Venda Coberta de Call

De uma forma objetiva, funciona da seguinte maneira: o detentor da ação vende um número igual ou inferior de call fora do dinheiro mês a mês embolsando o prêmio (dividendo) enquanto possuir a ação.

Se o preço da ação subir acima do strike da call, a opção irá a exercício e o investidor terá que vendê-las, mas de qualquer forma ele ainda realizará lucros. Se a ação cair ou se mantiver estável, as opções viram pó e o investidor pode vender novas opções para o mês seguinte.

A venda de call no dinheiro, ou até mesmo dentro do dinheiro, proporciona prêmios maiores, mas aumenta as chances de levar a operação ao exercício.

Passo a passo para montar a Venda de Call Coberta

- Compre ou segure a ação

- Venda call alguns strikes fora do dinheiro. Devido às condições do mercado e pela propriedade das opções, é preferível vender sempre as opções mais próximas ao vencimento, uma vez que opções mais longas não possuem liquidez e o efeito theta é mais acentuado em opções próximas ao vencimento.

- Lembre-se que ao vender uma opção você deseja que o prêmio diminua de valor cada vez mais, uma vez que você recebeu o crédito na montagem e terá que ajustar no fechamento da operação.

- A posição deve ser manejada segundo o gerenciamento de risco do investidor. Se a ação subir demais e a posição com a opção não for desmontada, irá para exercício e o investidor terá que vender suas ações pelo preço do strike. O exercício é automático e, em geral, possui corretagem mais alta porque segue a tabela Bovespa.

Contexto da operação de Lançamento Coberto

Essa é uma operação que espera que o mercado fique estável ou suba. Por quanto mais tempo o preço da ação se manter estável ou subir lentamente, melhor para a geração de renda com a opção vendida, uma vez que esse valor pode ser reinvestido em nova ações ou outros ativos.

É importante que o investidor fique atento à possibilidade de ter que entregar suas ações, nem sempre esse é o objetivo. Mas se acontecer, a operação ainda se tornará lucrativa, podendo o investidor recomprar a ação novamente.

No pior cenário, o preço da ação cai até próximo de zero e o investidor amarga esse prejuízo. Neste caso, o investidor teria perdas mesmo se não realizasse a venda coberta de call.

Por isso é importante ressaltar que essa é uma operação complementar, o investidor não deve investir em ações para vender call. É relativamente simples emular essa operação sem correr tanto risco.

Vamos analisar um pouco do perfil de risco dessa estratégia.

| Risco Máximo | Preço pago pela ação – prêmio da call |

| Retorno Máximo | [Strike da call – preço pago pela ação] + prêmio da call |

| Breakeven | Preço pago pela ação – prêmio da call |

Comportamento das Gregas em uma Venda Coberta de Call

Delta: é positivo e tende a cair a zero à medida que o tempo passa e o preço da ação permanece distante do strike da opção.

Gamma: é sempre negativo para essa posição porque é uma posição vendida de call.

Theta: é positivo, indicando que o decaimento do tempo é benéfico para a posição.

Vega: é negativo e indica que a volatilidade é perigosa para operação.

Rho: é negativo e indica que um aumento na taxa de juros seria prejudicial para a posição.

Vantagens e Desvantagens da Covered Call

Vantagens

- Gera lucro mensal.

- Baixo risco para quem já possui a ação.

- Altamente lucrativo para ações de baixa volatilidade.

Desvantagens da Venda Coberta de Call

- Alguns traders consideram uma estratégia cara devido ao valor das ações. Para o caso que utilizamos como exemplo, o investidor que já possui as ações, não se aplica. Para traders que operam exclusivamente opções, de fato, essa não é a melhor estratégia.

- Lucro limitado se a ação subir significativamente.

- Risco elevado para o caso de as ações caírem indefinidamente.

- Ter que entregar o ativo se o preço da ação subir acima do strike da opção.

Exemplo

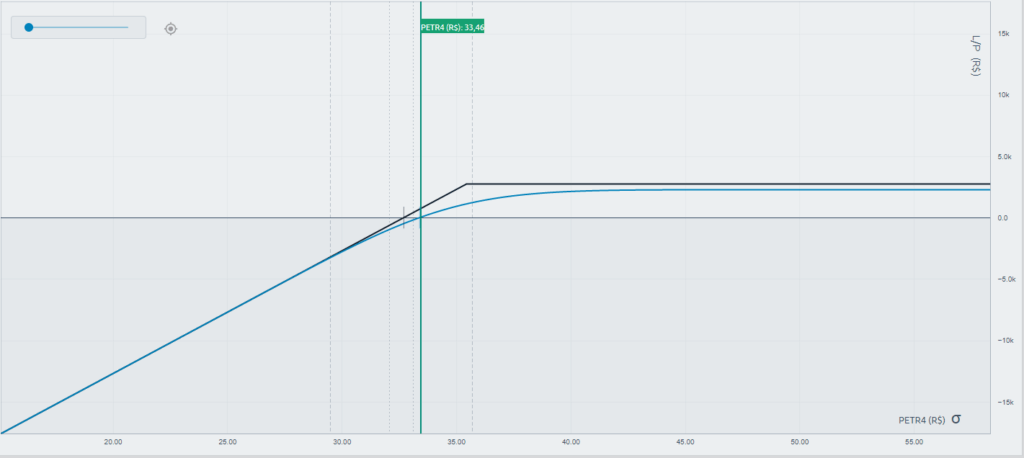

Imagine a situação em que você é um investidor que possui 1000 ações de preferenciais de Petrobras (PETR4). Para rentabilizar essas ações além do que o mercado proporciona, você decide implementar uma estratégia de venda coberta de call, criando assim um dividendo sintético todo mês no vencimento das opções.

O seu preço médio de compra das ações está em R$ 33,65. Acreditando que as ações não irão se mover significativamente, você decide vender calls no strike R$ 35,45, para isso basta vender 1000 opções PETRK342, com vencimento em 17 de novembro, que está sendo negociada por R$ 0,95.

Abaixo o payoff da operação.

Agora vamos conferir cada um dos componentes do payoff da operação.

| Você paga | Preço da ação – prêmio da call: R$ 33.650,00 – R$ 950,00 = R$ 32.700,00 |

| Risco máximo | Preço da ação – prêmio da call: R$ 33.650,00 – R$ 950,00 = R$ 32.700,00 |

| Retorno máximo | Prêmio da call + strike – preço pago pelas ações: R$ 950,00 + R$ 35.4500,00 – R$ 33.650,00 = R$ 2750 |

| Breakeven | Preço da ação – prêmio recebido pela call: R$ 32,70 |

| Dividendo gerado | R$ 950,00 ou 2,82% |

| Máximo retorno se exercido | 8,17% |

Como dissemos no início deste artigo, a venda coberta de call é uma estratégia simples de ser implementada e manejada, apenas deve ser realizada dento contexto apropriado para o investidor.

Em muitos casos, se o investidor busca criar um fluxo de caixa com a venda recorrente de opções, estratégias como short spreads podem se mostrar mais vantajosas e menos arriscadas, sobretudo para o trader que possui pouco capital para investir no mercado de opções.

Aqui no blog há artigos sobre outras estratégias. Confira no arquivo ou faça uma busca na barra superior. No meu canal no YouTube também comento sobre estratégias com opções.

Caso tenha ficado com alguma dúvida, deixe aqui nos comentários. Será um prazer tirar suas dúvidas! 🙂