Neste artigo você vai ver:

Para o trader habituado a compras a seco ou mesmo com spreads do tipo travas, borboletas podem parecer mais assustadoras devido ao incremento de uma perna operacional.

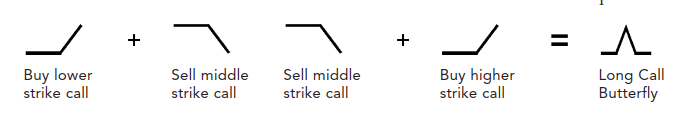

Assim como as travas de alta e de baixa com opções, uma borboleta nada mais é do que a combinação de posições simples com opções formando um único payoff.

A combinação de travas com calls e puts, inclusive, pode forma um tipo especial de borboleta, a Iron Butterfly.

Neste artigo vamos estudar em detalhes a estratégia com opções Long Call Butterfly ou Borboleta com Opções de Compra.

O que é uma Long Call Butterfly

Uma Borboleta com Opções de compra é uma estratégia com opções formada por uma trava de alta com call e uma trava de baixa com call.

Essa é uma estratégia neutra e não possui um direcional definido. Para se tornar lucrativa basta que o preço da ação fique estável em determinado range de preço.

Por exigir um custo na montagem, não há necessidade de margem operacional.

Quando montar uma Long Call Butterfly

A Long Call Butterfly deve ser montada quando o ativo dá sinais de que se manterá em uma consolidação, sem sinais de que irá se movimentar significativamente para um dos lados.

Por se tratar de uma operação que possui o tempo a seu favor, ativos com grandes movimentações recentes oferecem melhor prêmios devido à alta volatilidade.

Prazo adequado para montagem

Quanto mais distante para o vencimento, melhor. Como nosso mercado possui pouca liquidez em opções distantes do vencimento, tentar montar faltando dois meses e desmontar entre 15 e 10 dias para o vencimento pode ser o ideal.

Como montar uma Long Call Buttefly

- Compre 1 call de menor strike (ITM)

- Venda 2 call de strike intermediário (ATM)

- Compra 1 call de maior strike (OTM)

Observações importantes:

A compra da call de menor strike não precisa ser necessariamente ITM, ela pode ser ATM ou mesmo OTM, tudo depende do direcional esperado do ativo subjacente.

Todas as opções devem ter a mesma data de vencimento.

A distância entre os strikes da call de menor strike para a call ATM deve ser a mesma da call ATM para a call de maior strike.

Perfil de Risco da Long Call Butterfly

Risco máximo: Custo de montagem

Retorno máximo: diferença entre strikes adjacentes – custo

Breakeven se a ação subir: Maior strike – custo

Breakeven se a ação cair: Menor strike + custo

Vantagens e Desvantagens da operação

Vantagens

- Lucro se a ação ficar em determinado range.

- Risco limitado.

- Retorno significativo em relação ao risco.

Desvantagem

- O preço deve ficar exatamente no strike intermediário para obter o lucro máximo.

- O lucro máximo acontece somente nos dias finais para o vencimento.

- O spread bid/ask pode dificultar a montagem no melhor preço.

Long Call Butterfly na prática

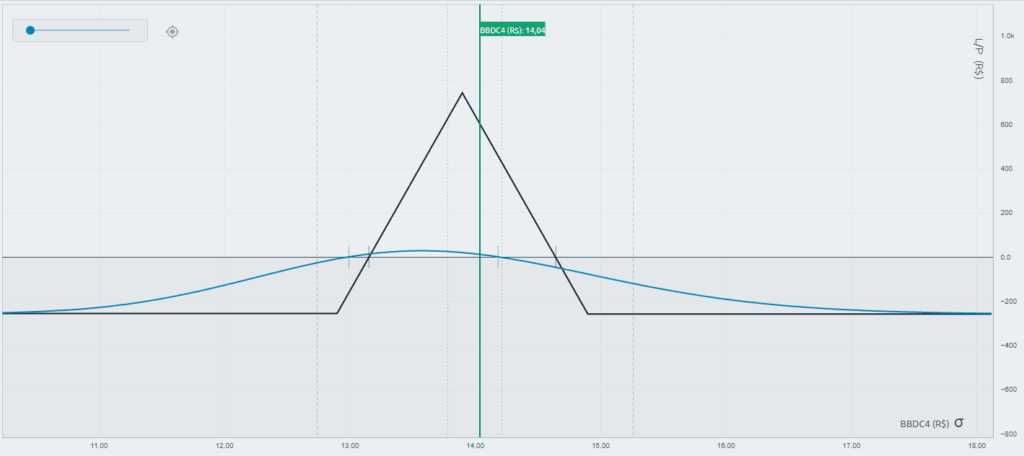

As ações do Banco Bradesco (BBDC4) não costumam apresentar grandes oscilações no curto prazo, por esse motivo são fortes candidatas para montagens de estratégias como borboletas.

Imaginando que o preço vai se tornar estável na casa dos R$ 14,00, o investidor decide montar a estratégia borboleta com opções de compra para o vencimento daqui a 30 dias úteis.

As opções escolhidas são:

+1000 BBDCL132. Strike R$ 12,90 a um custo de R$ 1,39.

-2000 BBDCL139. Strike R$ 13,90 a um custo de R$ 0,68.

+1000 BBDCL119. Strike R$ 14,90 a um custo de R$ 0,23.

Custo de montagem: R$ 1390,00 – R$ 1360,00 + R$ 230,00 = R$ 260,00

Risco Máximo: R$ 260,00

Retorno máximo: R$ 740,00

Breakeven se a ação subir: R$ 14,90 – R$ 0,26 = R$ 14,64

Breakeven se a ação cair: R$ 12,90 + R$ 0,26 = R$ 13,16

Como podemos ver, essa é uma estratégia que possui um interessante risco-retorno, com ROI máximo de 284%. Lembrando que o retorno máximo se dá apenas no vencimento com o preço exatamente no strike intermediário e desconsiderando os custos envolvidos na operação.

Ainda assim, essa se mostra uma estratégia interessante, principalmente pelo fato de não precisar acertar a direção do mercado, mas apenas um range para o preço do ativo subjacente.

A Long Call Butterfly possui estratégias de funcionamento muito similar, como Long Put Butterfly e Iron Condor.

Caso tenha ficado alguma dúvida sobr e essa operação deixe nos comentários. Será um prazer responder! 🙂

Bibliografia.

Para a composição deste artigo foram utilizados a plataforma OpLab para simulação e dois livros como referências:

COHEN, Guy. The Bible of Options Strategies: The definitive guide for pratical trading strategies. 2ed. FT Prentice Hall, 2015

RHOADS, Russel. Option Spread Trading: A comprehensive guide to strategies and tactics. John Wiley & Sons, 2011