Neste artigo você vai ver:

Há momentos no mercado em que você não sabe exatamente o que vai acontecer, mas sabe que alguma coisa vai acontecer.

Notícias de que o VIX está em alta, indecisões na política e cenário macro confuso. Todos esses fatores são indícios de que temos um momento de alta volatilidade não muito distante dali.

São para esses momentos que estratégias como Straddle e Strangle podem ser muito úteis.

Neste artigo vamos nos aprofundar especificamente na estratégia como Straddle. Estratégias como Strangle, Short Straddle, Short Strangle e Strips ficarão para artigos posteriores.

O que é um Straddle?

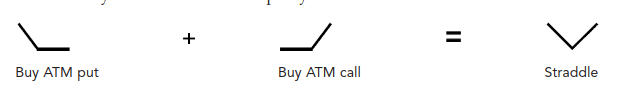

Straddle é uma estratégia com opções para antecipar momentos de grande volatilidade com a compra simultânea de calls a puts ATMs.

É uma das estratégias de volatilidade mais simples de compreender porque ela consiste basicamente na compra de uma call e na compra de uma put de mesmo strike e data de vencimento, de forma que a estratégia com opções se tornará lucrativa se a ação subir ou cair acima, ou abaixo dos pontos de breakeven.

Apesar do risco limitado, é uma estratégia com potencial de ganho ilimitado. Assim como a compra de call a seco e a compra de put a seco.

Passo a passo para montar um Straddle

- Compre put de strike ATM

- Compre call ATM de mesmo strike e com a mesma data de vencimento.

Observações importantes

Antes de montar o straddle, observe o gráfico da ação, certifique-se de que ela está em uma oportunidade e de que o seu preço tem motivo para oscilar significativamente nos dias seguintes.

Datas antes da divulgação de balanços costumam proporcionar oportunidades para straddles.

Gerencie a sua posição segundo o seu gerenciamento de risco. Não faça nada que não esteja no seu plano elaborado antes de entrar na operação.

Após o preço se mover e atingir o seu objetivo não continue na operação por muito tempo, pois o decaimento com o tempo se tornará cada vez mais acentuado a medida em que a data do vencimento se aproximar.

Se a ação cair significativamente, encerre a sua posição na put e mantenha na call.

Se a ação subir significativamente, encerre a sua posição na call e mantenha na put.

Contexto para a montagem de um straddle

Straddles são montagens com direcional neutro, não importando se a ação irá subir ou cair, o importante é que ela se movimente.

Esta é uma operação de débito, por esse motivo é preciso ter saldo em conta e não há chamada de margem. Por esse motivo o risco máximo que você irá correr será o custo de montagem da operação.

O tempo é no nosso maior inimigo nessa operação, quanto mais o tempo passar sem que a ação se movimente, maior o risco que estamos expostos da operação se tornar prejudicial.

Perfil de risco

Se a ação ficar entre os preços dos strikes nós atingimos a perda máxima. Se a ação se move de maneira explosiva para um dos lados, a operação se torna lucrativa.

| Risco Máximo | Custo de montagem |

| Retorno Máximo | Ilimitado |

| Breakeven (acima) | Strike + custo |

| Breakeven (abaixo) | Strike – custo |

Gregas

Delta (velocidade): se torna máximo quando a ação ultrapassa o strike de qualquer um dos lados.

Gamma (aceleração): atinge o seu ponto máximo enquanto a ação está próxima ao strike da posição.

Theta: o decaimento é mais acentuado quando a operação não está em um ponto lucrativo.

Vega: a volatilidade é benéfica para a posição, principalmente quando o preço da ação está próximo ao strike.

Rho: Aumentos na taxa de juros são favoráveis para a posição.

Vantagens e Desvantagens do Straddle

Vantagens

Algumas das principais vantagens do straddle são:

- Lucro quando a ação se move em qualquer uma das direções.

- Risco limitado.

- Lucro ilimitado a medida em que a ação se move.

Desvantagens

Dentre as desvantagens do straddle temos:

- Montagem cara.

- É necessário que a ação se mova significativamente para ultrapassar os pontos de breakeven.

Exemplo de Straddle

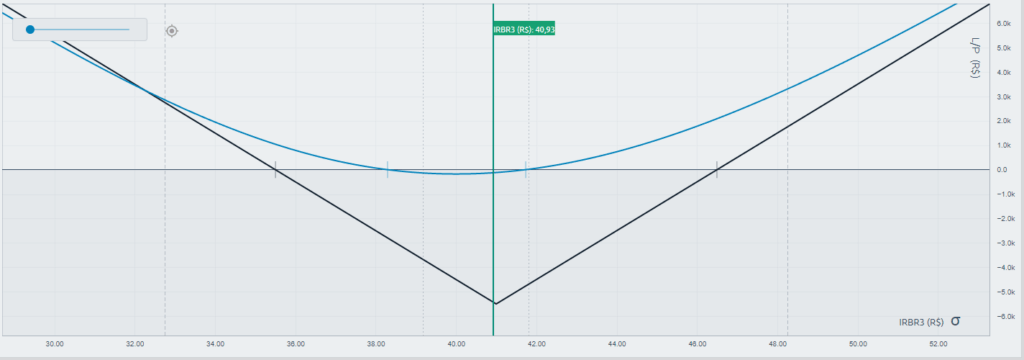

IRBR3 é um ativo conhecido por constantes momentos de volatilidade devido às notícias envolvendo a empresa.

Acreditando que estamos próximos de vivenciar mais um desses momentos na véspera do balanço da companhia, você decide montar um straddle com as opções IRBRW410 e IRBRK410.

Preço atual de IRBR3: R$ 40,91

Strike: R$41,00

Prêmios: R$ 2,74 e R$ 2,75

Quantidade: 1000 de cada

| Custo de montagem | Prêmios pagos: R$ 2,74 + R$ 2,75 = R$ 5,49 ou R$ 5.490,00 |

| Risco máximo | Custo: R$ 5,49 ou R$ 5.490,00 |

| Retorno máximo | Ilimitado |

| Breakeven (acima) | Strike + custo: R$ 41,00 + R$ 5,49 = R$ 35,51 |

| Breakeven (abaixo) | Strike – custo: R$ 41,00 – R$ 5,41 = R$ 46,49 |

Abaixo você pode conferir o gráfio de payoff do straddle simulado.

Como podemos observar, o straddle exige um movimento significativo da ação, no caso do nosso exemplo de pelo menos 13% para baixo e para cima.

Esses números podem mudar segundo as condições do mercado. Pode se tornar mais barato de montar ou até mesmo mais caro.

Nem sempre o straddle será carregado até o exercício, o que significa que movimentos bruscos mais curtos do que os pontos de breakeven podem se tornar lucrativos se houver o manejo da operação, como, por exemplo, vendendo a ponta lucrativa e mantendo a ponta perdedora até o preço corrigir o movimento que fez.

Também é possível vender uma opção para formar uma trava de alta ou uma trava de baixa, ou até mesmo estruturar uma butterfly.

Tudo depende das condições do mercado e do nível de experiência do trader.

Quer aprender mais sobre operações com opções? Então se inscreva na minha newsletter gratuita e receba toda semana novos artigos e guias aqui do site diretamente no seu e-mail.

Ficou com alguma dúvida? Deixe nos comentários! 🙂

Você pode aprender mais sobre opções com o livro “Investindo no Mercado de Opções“, do professor Elvis Pfützenreuter.